Live Credit Smart - põlvkondade krediidisuundumuste aruanne Experianilt

Nad võtsid oma VantageScore'i proovid ja avaldasid aruande pealkirjaga “Nutikas krediit krediidi kaudu - põlvkonnalt põlvkonnale”, näidates, millistel põlvkondadel on parim ja halvim krediit. Nende tulemused on intrigeerivad.

Õppimine kogemusest

Juhiloa saamisel panin pahaks, et teismelised pidid autokindlustuse eest rohkem maksma kui vanemad juhid. Nüüd, kui ma olen pisut vananenud, olen hakanud tunnistama kogemuste kasulikkust. Sarnased vanuse ja kogemuste mõjud näivad olevat ka inimeste krediidiskooride osas.

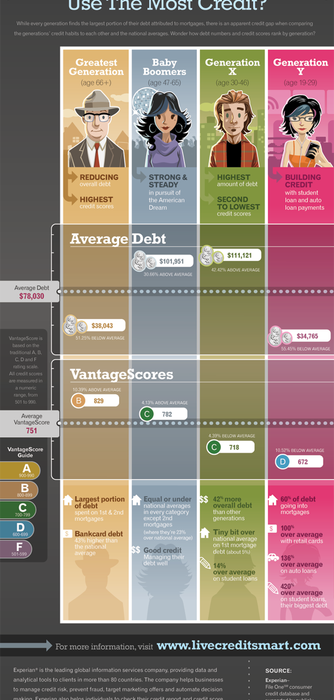

Experiani uuringu kohaselt tõuseb ameeriklase keskmine krediidiskoor vanusega pidevalt. Kõigi põlvkondade keskmine VantageScore on 751, kuid Y-põlvkonna (vanuses 19–29) ameeriklastel on madalaim keskmine skoor 672. Keskmine tõuseb X-põlvkonna 718-ni (vanuses 30–46) ja 782-ni beebibuumi põlvkonna elanike seas (782). vanuses 47–65) enne 829-aastaseks saamist suurima põlvkonna seas (66-aastased ja vanemad).

Ehkki noorematel täiskasvanutel pole võimatu krediidiajalugu saada kui vanematel ameeriklastel, saab krediidiajaloo pikkuse tõttu seostada ainult osa põlvkondade krediidiskooride tõusust. Tegelikult on nende tulemuste ainus seletus see, et ameeriklastel on nooremas eas rohkem probleeme krediidiga ja näib, et nende rahaasjade korrastamiseks kulub ilmselt terve elu.

Erinevad võlatasemed

Uuring näitab, et vanus on tihedalt seotud krediidiskooriga, kuid võla taseme osas ei kehti see sama. Kui kõigi vanuserühmade keskmine võlasumma on 78 030 dollarit, siis Y põlvkonna liikmetel on tegelikult madalaim keskmine võlatase - umbes 34 000 dollarit. Arusaadavalt on nende võlg peamiselt õppelaenude valdkonnas, teises järjekorras tulevad autolaenud.

X põlvkonna võlakoorma võlg on enam kui 111 000 dollarit, mis on 42% suurem kui ameeriklaste keskmine. Need on inimesed, kes ostavad kodusid ja alustavad perekondi, tegemata tingimata oma olemasolevates õppelaenudes või muudes võlgades mõlki. Masendavalt on beebibuumi põlvkonna keskmiselt peaaegu sama suur võlg kui Gen X'ersil, ligi 102 000 dollarit. Kahjuks ei tundu, nagu oleks enamik inimesi võimelised oma võlatasemes pensioniikka jõudmiseni tõsiselt mõjuma. Õnneks langeb keskmine võlatase pärast 66. eluaastat pisut üle 38 000 dollarini. Sellegipoolest maksavad need pensionärid pangakaardivõlgade tekkimisel keskmiselt 43% halvemini..

Mida see teie jaoks tähendab

Te juba teate, kui oluline on hea krediidi säilitamine. Ja see aruanne näib vaid tugevdavat teie rahanduse võimalikult kiiret korrastamist. Ehkki on julgustav, et iga põlvkond teeb viimasega edusamme, on hirmutav tõsiasi, et keskmiselt on ameeriklastel hea krediidiskoor saada terve elu. Need, kes suudavad koefitsiendid ületada ja luua varases eas tugeva krediidiajaloo, näevad nende elu jooksul tehtud pingutuste vilju. Põhjus on see, et parimate krediidiskooridega ettevõtted saavad pidevalt madalaimaid intressimäärasid ja parimaid tingimusi. Ja parimate intressimäärade saamiseks ei ole tähtsamat aega kui teie elu keskmised aastad, kui teie võlg tõenäoliselt suureneb.

Suundumus on selge, et pensionäride ja hiljuti lõpetanud töötajate võlg on kõige väiksem, samas kui 30ndates, 40ndates ja 50ndates eluaastates inimestel on kõige suurem võlakoormus, mitte aga, et selles tingimata midagi viga oleks. Need arvud hõlmavad võlgu nagu hüpoteegid - ja maja ostmist peetakse üldiselt arukaks investeeringuks noortele täiskasvanutele ja peredele. Oluline on olla võimeline säästa oma hüpoteegi pealt raha, valides parima hinna. See asjaolu tuleb tähelepanu keskpunkti sellistel aegadel, kui hüpoteegi intressimäärad on äärmiselt madalad. Kuid neil, kellel on kõige suurem vajadus oma hüpoteeklaenu refinantseerida, on seda kõige keerulisem teha.

Lõppsõna

Kui vanematel ameeriklastel on keskmiselt paremad krediidiskoorid kui noorematel põlvkondadel, sina ei pea oma elu elama rahvahulka jälgides. Tunnistades oma põlvkonna ees seisvaid väljakutseid, võite tõusta oma kaaslastest kõrgemale ja kindlustada oma tuleviku, astudes samme oma raha paremaks haldamiseks.

Kuidas hindab teie krediidiskoor teie põlvkonda? Mis te arvate, miks arvasite, et iga vanuserühm virutas oma moodi??