11 IRS-i maksurevisjoni käivitajat - punased lipud, mida peaksite enne esitamist teadma

Maksurevisjonis paneb IRS kogu teie rahalise elu mikroskoobi alla - teie sissetulekud, varad ja kulud. Ja kui te ei suuda nende rahuloluga tõestada, et teie tagasitulek oli täpne, valmistuge karistuste, trahvide või isegi vanglakaristuse jaoks.

Kuid enamik IRS-i auditeid pole juhuslikud. Neid käivitavad algoritmilised punased lipud, mis näitavad statistiliselt kas vigaseid tulusid, suuri avaldamata sissetuleku tõenäosusi või mõlemat. Mõned paremad veebipõhised maksude ettevalmistamise teenused, näiteks H&R plokk ja TaxAct, lisage nüüd hoiatused, kui teie tagasitulek sisaldab allpool olevaid punaseid lippe, ehkki selleks, et tagastamine oleks täielik ja täpne, ei asenda see sertifitseeritud maksuameti ettevalmistamist.

Naasmise ettevalmistamisel vältige neid 11 punast lippu, et vältida head onu Onu Sami soovimatut tähelepanu:

1. Suur sissetulek

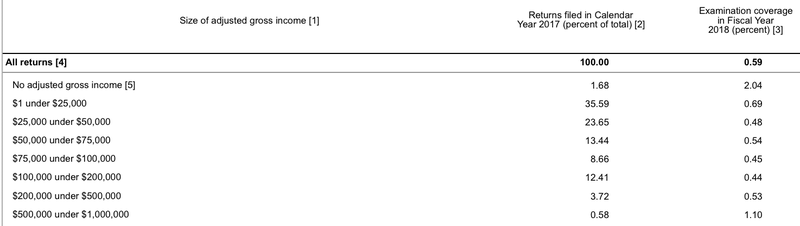

Kõige värskemate kättesaadavate andmete kohaselt - alates 2017. aastast - auditeeris IRS 0,62% kõigist maksudeklaratsioonidest ehk umbes üks igast 161 deklaratsioonist. Kuid mida suurem on sissetulek, seda suuremad on auditi tõenäosused.

Maksumaksjatel, kes teenivad sissetulekut üle 10 miljoni dollari, oli auditi võimalus hirmutavalt suur - 14,52%: üle ühe seitsme tulu. Miks? Sest just seal peitub IRS-i kõige parem pauk. Kui nad püüavad kinni moguli, kes teenib aastas oma maksude petmisega 10 000 000 dollarit, võivad nad maksmata makse maksta miljonites dollarites.

Kuid kui nad tabavad Joe Bartenderit, kes pole tema näpunäidete kohaselt 500 dollarit alla kirjutanud, ei istu IRS täpselt laekumata tulude kullakaardil. IRS-i auditinumbrid iga makseklassi kohta loevad järgmiselt:

Kui teie sissetulek suureneb, valmistuge IRS-i jaoks lisakontrolliks, eriti kui see tõuseb kiiresti.

2. Deklareerimata sissetulek

Kui töötate kellegi heaks, olgu see siis W2 töötaja või 1099 lepingulise töötajana, teab IRS sellest tõenäoliselt.

Tavaliselt peab maksja esitama IRS-i W2- või 1099-vormid. Börsimaakler esitab aktsiatelt teenitud dividendide eest isegi 1099s.

Kui te ei deklareerita sissetulekut, kuid IRS saab dokumendid, mille olete selle saanud, võite neilt teada saada.

Isegi kui teenite sularahasissetulekut ja maksja ei esita nr 1099, kasutab IRS ikkagi algoritme, et kontrollida oma kulutamisharjumusi deklareeritud sissetulekuga. Kui nad ei vasta, võite oodata auditeerimist.

3. Suured sissetulekuga seotud mahaarvamised

Kui teenite oma töölt 95 000 dollarit, kuid nõuate 90 000 dollarit maksude mahaarvamist, uskuge parem, kui IRS tõstab nende humoorikad kulmud.

Mõnede kulude, näiteks hüpoteeklaenu intresside mahaarvamise korral esitavad laenuandjad IRS-i maksuvormi 1098. Nad teavad täpselt, kui palju kulutasite hüpoteegi intressidele, nii et ärge isegi mõelge numbri suurendamisele.

Muude mahaarvatavate kulude, näiteks heategevusliku sissemakse ja hariduse mahaarvamise korral märgistab IRS teie tulu, kui need on teie sissetulekuga võrreldes kõrged. Tehke endale teene ja pidage oma mahaarvamised mõistlikud teie sissetuleku suhtes, eriti sageli kuritarvitatud mahaarvamiste korral nagu kodukontori mahaarvamised.

Kas olete kindel oma mahaarvamiste seaduslikkuses? Võtke neid, kuid pidage suurepärast arvestust, sest peate võib-olla tõestama nende kehtivust IRS-iga.

4. Paisutatud ärikulud

FIEna tegutsevate maksumaksjate jaoks on ettevõtluskulude mahaarvamine C-loendis unistus. Nad saavad endiselt tavalist mahaarvamist teha, kuid peavad maha arvestama ka suured kulud - mõned näited on reisimine, kodukontor ja kontoritarbed. Mis kõige parem, siin mahaarvatud ettevõtluskulud vähendavad mitte ainult nende tulumaksu, vaid ka füüsilisest isikust ettevõtjate maksukulusid.

Ja IRS teab seda.

Enne liiga kulukaks tegemist on mõned vältimisvõimalused:

- Rohkem mahaarvamisi kui kasumit nõutakse (eriti mitu aastat). Enamik ettevõtteid kaotab esimesel või kahel aastal raha. Ettevõtte loomiseks kulub ju raha ja vähesed ettevõtted näevad kohe kasumit. Kuid mida rohkem kulusid te oma ettevõtlustulu suhtes taotlete, seda suuremad on auditi tõenäosused, eriti kui taotlete mitu aastat järjest ärikahjusid.

- Tulude või kulude ümarnumbrite esitamine. Äri on räpane. Nii et kui IRS näeb korralikke, korrektseid ümarnumbreid, teavad nad, et maksumaksja ümardas need tõenäoliselt, mis tähendab parimal juhul hinnangut ja halvimal juhul leiutist. See tähendab omakorda, et tõenäoliselt ei suuda maksumaksja nende liiga täiuslike ümarnumbrite kohta täpset dokumentatsiooni koostada.

- 100% tavaliste isiklike kulude mahakandmine. Millised on võimalused, et maksumaksja kasutab oma nutitelefoni ainult äritegevuseks ja isikliku elu jaoks on tal täiesti eraldi telefon? Või kuidas oleks lood eraldi autodega, mis juhitakse ainult äri jaoks? Vähesed inimesed tiirlevad ringi, kui mitu telefoni on taskus või rahakotis. Ja vähesed inimesed hoiavad ühte autot ainult tööks ja ühte ainult isiklikuks kasutamiseks. Kui te ei suuda tõestada, et olete erand, ärge nõudke 100% oma telefoni, auto või muudest kuludest, mida te mõnikord oma isiklikus elus kasutate.

- Liiga palju mahaarvamine söögikordade, reisimise ja meelelahutuse jaoks. Maksumaksjatel on liiga ahvatlev söögi-, reisi- ja meelelahutuskulude mahakandmine ettevõtluskuludena. Muidugi, füüsilisest isikust ettevõtjad kannavad neid kulusid mõnikord. Kuid muutuge liiga ahneks ja IRS hakkab koputama. Nad teavad, et seda ebapühalist kolmainsust kuritarvitatakse, nagu nad teavad, et maksumaksjatel on keeruline tõestada, et 100% reisi kuludest olid seotud ettevõtlusega. Samuti ei saa ettevõtte omanikud 2017. aasta maksukärbete ja töökohtade seaduse alusel enam meelelahutuskulusid maha arvata. See ei tähenda enam golfi mahaarvamisi ega spordiürituste mahaarvamisi, hoolimata sellest, kui palju äri linkidel arutate. Kui üldse, võtke söögi- ja reiside mahaarvamised konservatiivselt ning pidage üksikasjalikku arvestust ja kviitungeid. Kui teil pole arhivaali selle kohta, kes seal viibisid, millest rääkisite ja miks see oli ettevõtlusega seotud, siis ärge kulusid maha arvestage.

- Kodukontor. Füüsilisest isikust ettevõtjad saavad erinevalt töötajatest endiselt nõuda kodukontoris mahaarvamist. Kuid IRS teab, kui paljud maksumaksjad kuritarvitavad seda füüsilisest isikust ettevõtjana tehtavat maksu mahaarvamist, muutes auditeerimise lihtsaks. Reeglid on selged: mahaarvamisi saate teha ainult oma kodus oleva ruumi eest, mida kasutatakse eranditult ettevõtluseks. Pole tähtis, mitu töömeili vastate Netflixi vaadates oma elutoa diivanil istudes; seda ruumi ei saa maha arvata. Kui teie kodus on tegelik kontor, mida kasutate ainult tööks, saate selle maha arvata. Kui teie kodu esimene korrus on avalik ettevõte, näiteks baar või juuksurisalong, ja te elate teise korruse korteris, saate esimese korruse eest maha arvata. Vastasel juhul ärge armastage ja proovige väita oma külaliste magamistoast, mille ühes nurgas on kirjutuslaud. Lõpliku mõttena võite kodukontori mahaarvamise teha ainult siis, kui esitate kasumi. Seda ei saa kasutada teatatud kahjumi laiendamiseks.

5. Välismaised finantskontod

IRS on võõraste varade suhtes äärmiselt uudishimulik. Nad teavad, et paljud maksudest kõrvalehoidjad kasutavad offshore-piraatpankasid ja maksuparadiise ning kui nad on võõra vara lõhna leidnud, lasevad nad jahid kütid.

Kui hoiate aasta läbi igal ajal välismaiseid finantskontosid, mille kogusumma ületas 10 000 dollarit, peate esitama FinCENi aruande 114 (FBAR). Kui seda ei tehta, võib see põhjustada tigeid karistusi.

Ja kuigi IRS auditeerib suurema tõenäosusega maksumaksjaid avaldatud välismaiste kontodega, põhjustab koeri haukumine tegelikult siis, kui nad avastavad avalikustamata välismaiste kontode. Lühidalt, olge oma võõraste varadega väga ettevaatlik.

6. Rahalised ettevõtted

IRS peab auditeerima restorane, baare, juuksuriärisid, küüntesalonge, autopesulaid ja muid ainult sularaha või raskeid ettevõtteid. Miks? Kuna IRS teab, et suure sularahaga ettevõtted saavad tulusid hõlpsamini deklareerida.

Sularaha nõudvad ettevõtted teevad kahekordselt ahvatlevaid auditeid, kuna neid kasutatakse rahapesuks nii sageli.

Kui teil on rahamahukas ettevõte, pidage kriiskavaid puhtaid raamatuid ja palkage terav raamatupidaja.

7. Kaks korda sama ülalpeetava nõudmine

Ainult üks vanem saab lapse ülalpeetavaks nõuda.

Kui olete abielus, kuid esitate eraldi dokumente või olete lahutatud, tähendab see, et ühel vanemal pole tagasipöördumisel õnne. Vajaduse korral kasutage IRS-i väljaandes 501 leiduvat katkestusreeglit.

Erinevalt paljudest teistest selles nimekirjas olevatest punastest lippudest on selline maksudeklaratsiooni viga tavaliselt just selline: viga. Kuid ärge tehke seda, sest sama ülalpeetava kahekordne väites märgitakse teie tagasitulek IRS-iga ekslikuks.

8. Üürikahjude nõudmine

Kinnisvarasse investeerimise paljude eeliste hulgas on maksusoodustused. Kuid kui väidate, et olete rendipinnalt kaotanud kahjumit, olge valmis oma numbreid varundama.

IRS võimaldab kuni 25 000 dollarit rendikahju maha arvata teie tavalisest W2 sissetulekust - kui haldate ise aktiivselt oma rendipinda. Kui tellite kinnisvarahaldurilt allhanke, siis unustage see ära.

Isegi kui ise hakkama saate, lõpetatakse mahaarvamine maksumaksjate jaoks, kes teenivad üle 100 000 dollari, ja see kaob täielikult nende jaoks, kes teenivad vähemalt 150 000 dollarit..

Üürikinnisvara omamine raskendab teie maksudeklaratsiooni, kuna need nüansid on vaid reeglite pinna kriimustus. Palgake kinnisvarainvesteeringutega tuttav raamatupidaja, et maksimeerida teie mahaarvamisi ja hoida end Onu Sami ristanditest eemal..

9. Hobi kaotuse nõudmine

Harrastuskulud ei ole maksust mahaarvatavad. Periood.

Et seda saaks pidada tegelikuks ettevõtmiseks, millest on mahaarvatavad kulud, peab tegevusel olema mõistlik eeldus teenida kasumit ja seda tuleb juhtida ettevõtlusele sarnasel viisil. Kui teenite raha peamiselt W2-töökohalt või muudest allikatest ja proovite mitu aastat järjest nõuda “ärilisi” kahjusid, märgistab see sageli teie tulu, et inimagent saaks üle vaadata. Ja kui nad näevad „ettevõtet“, mis kahtlaselt kõlab nagu hobi, oodake visiiti.

Muidugi ei ütle keegi, et te ei saa oma hobi muuta raha teenivaks ettevõtmiseks. Enne kulude hüvitamise alustamist veenduge, et teete seda kindlasti.

10. Varase jaotuse võtmine IRA-st või 401 k-st

Kui eemaldate oma kontolt raha enne 59 ½-aastast, arvestatakse seda väljamaksena ja selle eest makstakse 10% trahvi, millele lisanduvad tasumata maksud. Paljud maksumaksjad jätavad selle trahvi maksmata - ja saavad sellest IRS-ilt teada.

Teie plaani haldaja teatab IRS-ile kõik pensionikonto jaotused; nad teavad sellest juba. Kui te ei kuuluta midagi, mida IRS juba teab, saate ära arvata, mis juhtub.

Vältige seda teemat täielikult, kui saate, ja puudutage oma pensionisääste alles pärast pensionile jäämist.

Pro näpunäide: Kui teil on juurdepääs tööandja toetatud 401 (k) plaanile, veenduge, et te seda teeksite registreeruge Blooomi. Nad analüüsivad teie kontot tasuta, veendumaks, et olete korralikult hajutatud, kas teil on õige varajaotus ja et te ei maksa teenustasusid liiga palju.

11. Hasartmängude võitudest teatamata jätmine

Paljud meelelahutusmängurid ei tea, et kasiinod teatavad IRS-le, kasutades vormi W-2G. Veelkord, onu Sam teab rohkem, kui te arvate, et ta teab, ja kui kasiino teatab teie suurest võidust ja te jätate selle avalikustamata, võite oodata auditit.

Harrastusmängurid peavad kõik võidud vormil 1040 avalikustama kui “muud sissetulekud”. Professionaalsed mängurid peavad oma sissetuleku deklareerima C-tabelis..

Kuid kus mängurid tõesti hätta satuvad, on kahjumitest teatamine. Seaduse järgi saab hasartmängukahju kasutada ainult hasartmängude võitude, mitte muud tüüpi sissetuleku korvamiseks. Ainus erand on tehtud elukutselistele mänguritele ja kui proovite väita, et olete professionaalne mängur, kellel on C-graafikus täisajaga W2-palka teenides kahjum, oodake kontrollimist.

Lõppsõna

Viimastel aastatel on palju räägitud robotitest ja automaatikast, mis asendavad kõiki meie töökohti. Arvestades reeglite ja loogikapõhise maksude ettevalmistamist, on raamatupidajad ohustatud kutsealade nimekirjas täiesti kindlad.

USA maksuseadused jätavad tõlgendamisruumi nii palju, et see nõuab sageli kohtuotsuse tegemist. Kuna teie maksudeklaratsioon muutub rasvamaks ja keerukamaks, on üks finantsnõustaja, keda peaksite palkama, raamatupidaja.

Mõnikord soovite, et keegi ütleks teile mitte ainult, mida saate teha, vaid ka seda, mida peaksite tegema. Muidugi, võib-olla on sul võimalik kulud kokku arvutada mahaarvamisteks, kuid millise hinnaga auditiriski silmas pidades?

Kui maksudeklaratsioon sisaldab ühte või mitut ülaltoodud punast lippu, olge eriti tähelepanelik, et pidada täpset arvestust. Maksumees võib teie eest tulla.

Kas teid on kunagi auditeeritud? Mis tõmbas IRS tähelepanu?