Investeerimine IPO-desse, mille 20-kordne tagantjärele püüdmine püüab suurt lainet

Sama on ka investeerimisega. Muidugi, peaksite panema raha indeksitesse või investeerimisfondidesse. Kuid mõnikord tasub riski võtta. Mõnikord on OK tarade eest kiikuda. Peamine on veenduda, et te ei kaota oma särki.

Riski tootlus on kompromiss. Mida suurem on risk, seda suurem on potentsiaalne tasu. Kuid isegi suure lainega surfajad võtavad vigastuste riski vähendamiseks ettevaatusabinõusid. Ja investorina ei taha te kõiki oma mune ühte korvi panna.

Siin on lähemalt mõned investeeringud, mis on praeguseks suuri laineid teinud ja mida nende näidetest õppida saab.

Astuge sisse esimesel korrusel

Kui loodate varanduse teenida, olete tõenäoliselt kaalunud ettevõtte esialgsesse avalikku pakkumisse ehk IPO-sse investeerimist. IPO on ahvatlev. See on esimene kord, kui eraettevõte pakub avalikkusele aktsiakapitali. Need ettevõtted müüvad sageli lühikese aja jooksul populaarsust kogunud tooteid või teenuseid. Mõne jaoks tähendavad IPO-d võimalust investeerida järgmisse suurde ettevõttesse.

Arvestada tuleb siiski varjukülgi. Kuna tegemist on noorte ettevõtetega, pole neil pikka aega kogemusi ja paljudel on kogenematud juhtimismeeskonnad. Kõik IPO-d ei täida oma hüpoteesi. See on täringute rull. Paratamatult leidub võitjaid ja kaotajaid.

Kõrgetasemelised idufirmad nagu Uber, Spotify ja Slack on hiljuti avalikuks muutunud. Kas mõni neist loob tulevikus suurt tulu? Kas nad saavad nüüd isegi umbes 10 aasta pärast? Näitab ainult aeg.

Aga mis oleks, kui oleksite olnud varajane investor mõnesse tänapäeva ikoonilisemasse ettevõttesse? Kui palju raha sul oleks?

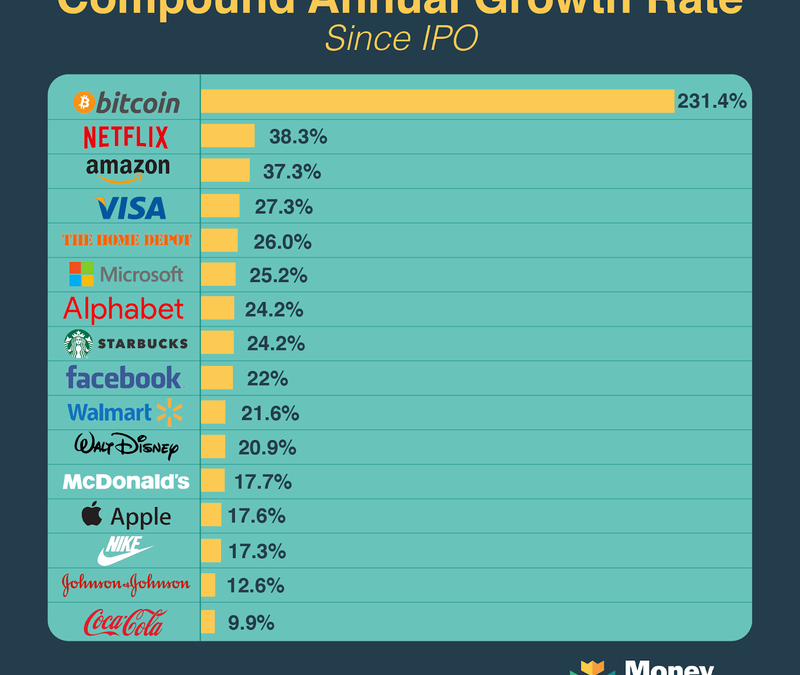

Selle teadasaamiseks arvutasime välja, kui palju oleks 1000 dollari suurune alginvesteering kasvanud erinevate ettevõtete aktsiatesse. Need on ettevõtted, mille kaubamärgid on nii laialt levinud, et on võimatu üks päev oma tooteid või teenuseid kasutamata minna. Eeldasime, et aktsiate dividende ei reinvesteerita. Järjepidevuse huvides korrigeerisime kõik aktsiate hinnad jagamisteks. Kaasasime oma analüüsi ka bitcoini, jälgides selle väärtust juba 2011. aasta alguses.

Andmed näitavad aja jõudu. Pikas perspektiivis tasub kinni pidada headest ettevõtetest. Kui tehnoloogiaettevõtetel on suurim liitkasvu aastane kasvumäär, siis kõige pikemat aega püsinud kaubamärgid annavad kõige suurema kogutulu.

Tuhande dollari väärtuses Walt Disney aktsiad 1957. aastal oleks täna väärt 7,6 miljonit dollarit. Võrdluseks - 1919. aastal tehtud Coca-Colasse tehtud 1000-dollarine esialgne investeering oleks väärt ligi 12,7 miljonit dollarit. Ja see ei arvesta kummagi aktsia dividendide reinvesteeringuid. Coca-Cola volikirja kohaselt oleks üks aktsia selle aktsiatest, mis osteti 1919. aastal 40 dollari eest, maksma 2012. aastal 9,8 miljonit dollarit, kui dividende makstaks igal aastal uuesti. See on liitkasvu aastane kasvumäär 14,3%. Kui me ekstrapoleerime prognoosid 2019. aastasse, oleks inimesel, kes investeeris Coca-Cola IPOsse 1000 dollarit, dividendide reinvesteeringutega nüüd üle 620 miljoni dollari.

Mõnikord tasub ka õnne saada. 1000 dollariga oleksite võinud osta jaanuaris 2011. aastal 3333 bitcoini, mis seisuga 30. august 2019 oleks üle 32 miljoni dollari väärtuses..

Võimendada majanduslangust

Ülaltoodud arvutused on huvitav mõtteharjutus, kuid enamikul inimestel polnud võimalust neisse IPO-desse investeerida. Mõned neist ettevõtetest asutasid aastaid tagasi, enne kui keskmine inimene investeeris või säästis pensioniks. Näiteks läks Johnson & Johnson avalikkuse ette 1944. aastal II maailmasõja ajal. Coca-Cola läks avalikuks sajand tagasi Woodrow Wilsoni presidendi teise ametiaja jooksul.

Enamiku jaoks on 10 aastat mõistlikum ajahorisont, mida kaaluda. See on piisavalt pikk, et mõelda hiljutiste minevikuvalikute tulemuste üle. Mis siis 10 aastat tagasi juhtus? Kõige tõsisem majanduslangus pärast suurt depressiooni oli finantsturgude raputamine.

Suurest majanduslangusest on möödunud rohkem kui kümme aastat. Selle aja jooksul on aktsiaturg olnud Ameerika ajaloo pikima katkematu kasumi poole. S&P 500 on kasvanud enam kui 350% ja majandus on laienenud. Ja selle tulemusel on investorid teeninud palju raha.

Kuid paljud inimesed olid närvilised oma rahaga riskima, kui turg tankis. Kinnisvaravarad kaotasid oma väärtuse, maailmaturud olid vabas languses ja paljud ettevõtted lõpetasid tegevuse. See oli murettekitav periood ja paljud inimesed tõmbasid oma raha turult välja.

Ajaloo üks edukamaid investoreid Warren Buffett ütles kord:

Tal on õigus. Tagantjärele on 20/20, eriti kui tegemist on finantsotsustega. Kui tulemust teate, on palju lihtsam osta madala hinnaga ja kõrgelt müüa. Aga mis siis, kui saaksite ajas tagasi minna ja investeerida, kui aktsiaturg on põhja jõudnud? Kui palju sul täna raha oleks?

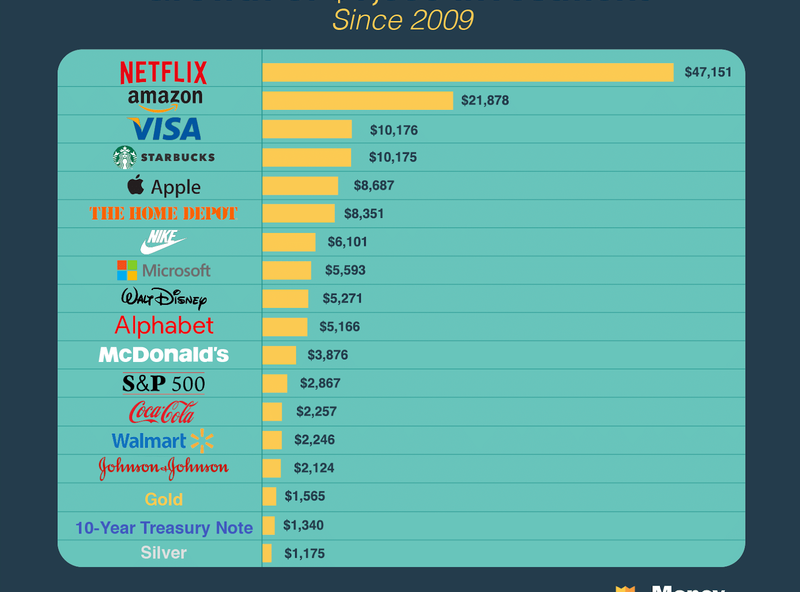

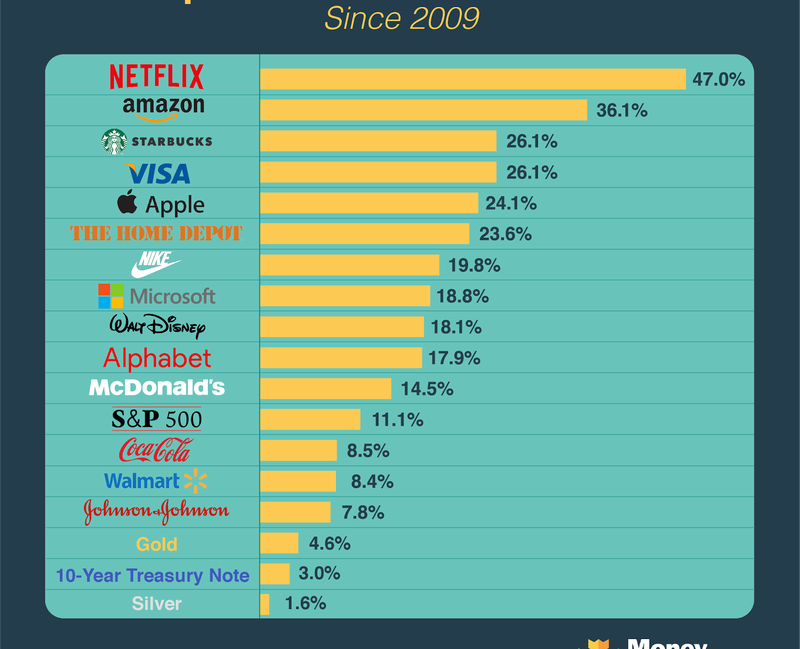

Selle teadasaamiseks arvutasime Yahoo Finance'i ajalooliste andmete põhjal välja, kui suur oleks 1000 dollari suurune esialgne investeering 31. augustist 2009 kuni 30. augustini 2019..

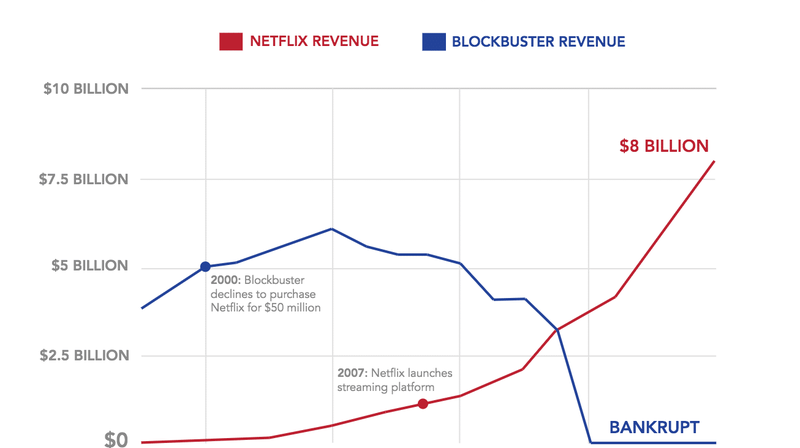

Investeering Netflixisse oleks kasvanud kordades 47. Netflixi turuosa on praegu umbes 130 miljardit dollarit. Pole paha ettevõttele, kes pakkus end Blockbusterile müüa 2000. aastal 50 miljoni dollari eest. Vaid 13 aastat hiljem sulges Blockbuster oma kauplused, samal ajal kui 76% USA leibkondadest voogesitab nüüd Netflixi.

Allikas: Cloud Technology Partners

Meie analüüsitud ettevõtete tootlus on Amazonis suuruselt teine. Esialgne investeering 1,000 dollarit Amazoni 2009. aastal oleks täna väärt ligi 22 000 dollarit. See pole üllatav, kui arvestada, kui palju ettevõte on laienenud oma e-kaubanduse juurtest kaugemale. Viimase 10 aasta jooksul on Amazon sisenenud paljudesse vertikaalsetesse piirkondadesse, nagu jaemüük, pilvandmetöötlus, video voogesitus, kättetoimetamisteenused ja robootika.

Isegi sellised väljakujunenud ettevõtted nagu McDonald's, Walt Disney, Microsoft ja Nike on edestanud S&P 500. Need on ettevõtted, mis meelitavad kõige rohkem investoreid oma stabiilsuse ja dividendide väljamakse tõttu. See näitab, et tugeva tulu teenimiseks ei pea alati võtma suurt riski. Kui oleksite kulla või USA 10-aastase riigikassa võlakirja investeerimisega turvaliselt mänginud, oleksite S&P 500-st märkimisväärselt madalama tulemuse saavutanud..

Lõppsõna

Varude valimine pole lihtne. Innosighti raporti kohaselt kestab keskmine ettevõte S&P 500-l 2027. aastaks vaid 12 aastat. Seetõttu on enamikul inimestel parem investeerida indeksitesse või investeerimisfondidesse. Kui teil on aga täiendavaid sääste, millest soovite tulu teenida, on hea investeerida üksikutesse ettevõtetesse.

Lihtsalt ärge riskige rahaga, mida te ei saa kaotada. Iga inimese kohta, kes sai Apple'i vara sisse, on lugu kellestki, kes kaotas oma raha Blackberrysse investeerimisel.

Mis on teie parim investeering? Milline ettevõte teie arvates on järgmine Netflix või Amazon?